Notas sobre Investimentos – Março 2020

DATA: 16/04/20 InvestimentosO mês de março é aquele que certamente entrará para a história da humanidade e com o tempo também deverá estampar livros e publicações relacionadas ao tema história. Um exemplo clássico é a Grande Depressão que teve origem nos EUA, também conhecida como “Crise de 1929”, que se estendeu por alguns anos e até então, considerado como o pior e mais longo período de recessão econômica do sistema capitalista, que causou altas taxas de desemprego, quedas drásticas do Produto Interno Bruto (PIB) de diversos países, bem como na produção industrial e nos preços de ativos de investimentos, como ações, por exemplo e, até hoje, é lembrada por especialistas.

O que estamos vivenciando, diferente da Grande Depressão que teve como razão questões ligadas à produção industrial e especulação financeira, é hoje de caráter humanitário e que envolve um ponto sensível a todos, ligado a saúde e a vida das pessoas, trazendo como consequência impactos de gravidade incomum na atividade econômica mundial, vide os dados publicados em 14/04/2020 pelo Fundo Monetário Internacional (FMI) que projeta uma contração da economia mundial na ordem de 3% para o ano de 2020, ante uma previsão de crescimento de aproximadamente 3,3%. No último dia 8, publicamos em nosso site e em algumas redes sociais, o “Comunicado Extraordinário de Investimentos – Abril 2020”, que pode também contribuir para o entendimento e impacto ocorrido em nossos perfis de investimentos nesse mês, além das considerações que realizaremos na sequência.

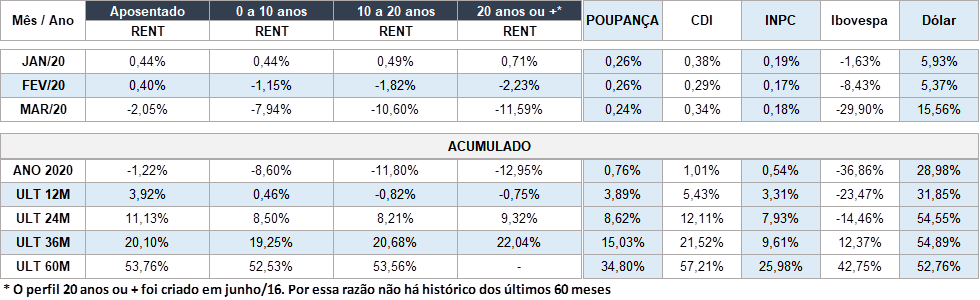

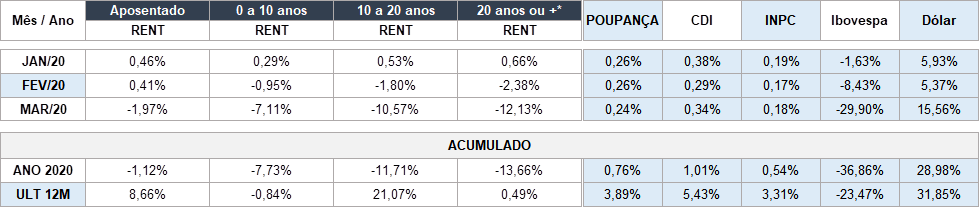

Como era esperado, os nossos perfis de investimentos não saíram imunes dessa crise. No mês de março, todos os perfis apresentaram rentabilidade negativa conforme a seguir: Aposentado: -2,05% | 0 a 10 anos para aposentar: -7,94% | 10 a 20 anos para aposentar: -10,60% e | 20 anos ou mais: -11,59%.

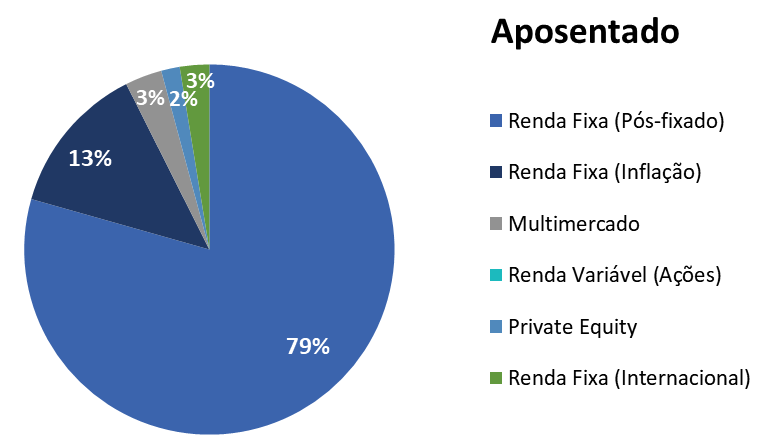

O perfil Aposentado foi majoritariamente impactado por duas classes de ativos constantes em sua estratégia, Títulos Públicos Federais indexados à Inflação (NTN-Bs) de longo prazo e os Fundos de Investimentos de Crédito Privado. As incertezas quanto ao rumo da economia fizeram com que a rentabilidade das NTN-Bs, principalmente as de longo prazo, caísse, um exemplo é o índice que o mercado utiliza para acompanhar essa classe (IMA-B 5+), que teve retorno negativo de -10,93% no mês. A outra classe, Fundo de Investimentos de Crédito Privado, por ter em sua composição, empresas privadas de setores diversos da economia, apresentou também rentabilidade negativa pelo temor de como essas empresas enfrentarão esse momento de crise e, se não haverá algum impacto negativo em seus resultados, podendo até haver falência e, com isso, há o risco delas não cumprirem com as suas obrigações, como, por exemplo, honrar o pagamento dos ativos que os investidores compraram. Veja abaixo gráfico com todas as estratégias que compõem esse perfil de investimentos:

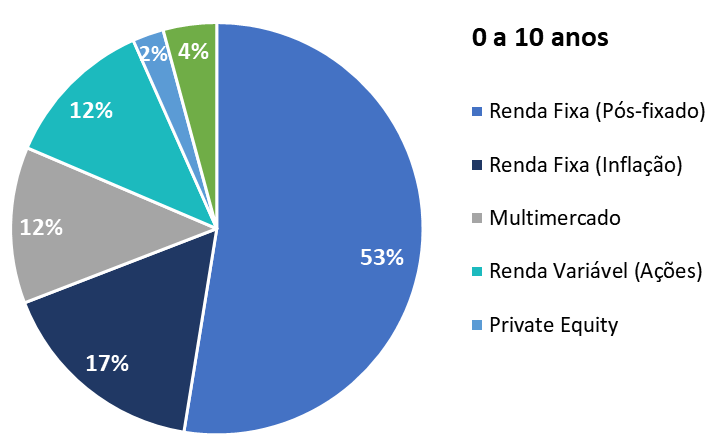

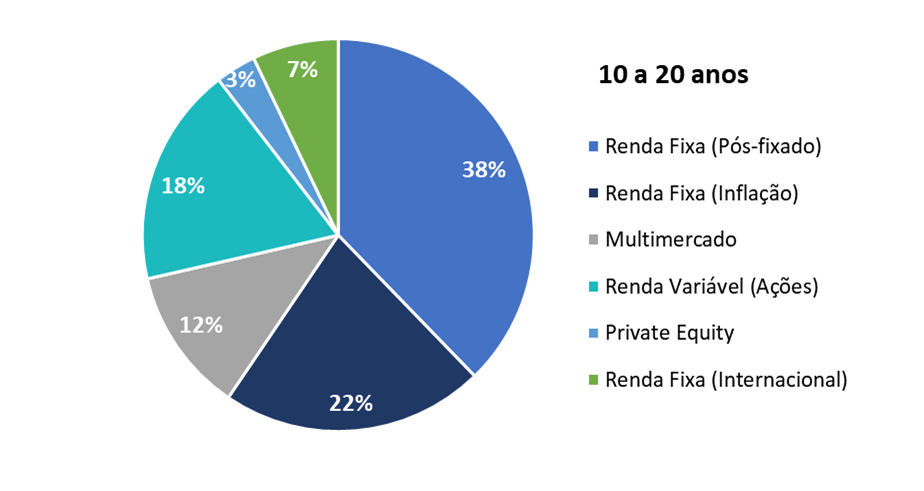

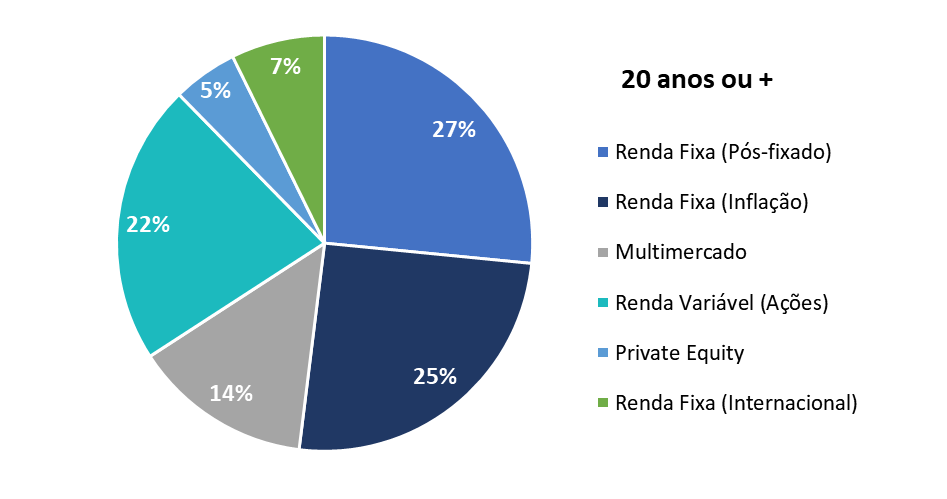

Os demais perfis de investimentos (0 a 10 anos, 10 a 20 anos ou 20 anos ou mais), além de ter em sua composição a estratégia citada no perfil Aposentado, são compostos também pela Renda Variável (ações), que como pôde ser acompanhado através dos noticiários, apresentou um dos piores resultados da história, como exemplo, o Ibovespa, principal indicador da bolsa de valores do Brasil, que encerrou o mês de março com rentabilidade negativa de -29,90%. Com isso, esses perfis, guardadas as proporções que cada um tem nessa classe, apresentaram resultados mais negativos que o perfil Aposentado. A seguir, gráficos com a composição total de cada perfil de investimentos.

É importante nesse momento ressaltar que esse resultado negativo apresentado pelos perfis de investimentos não se traduz numa perda. Só seria, de fato, caso houvesse um resgate de valores, mas este não é o caso, pois o nosso objetivo de investimento mira o longo prazo, por ser voltado para previdência privada.

Acreditamos que de médio a longo prazo, a situação se reverta, como já aconteceu em outros momentos de crise. Além disso, é importante citar que os nossos perfis de investimentos possuem um histórico de rentabilidade diferenciado, conforme pode ser visto no quadro abaixo, que nos ajuda a atravessar esse momento:

Plano CD Flex

Previleve

Antecipamos também que no próximo dia 23 de abril às 15hs, conforme convite enviado, teremos uma sessão de Webinar que falaremos um pouco mais sobre os resultados do mês.

A Previbayer continua à disposição para esclarecimentos através de seus canais de relacionamento.